Teoria Dow este o tehnică populară utilizată în analiza tehnică.

Cuprins

- Ce este mai exact Teoria Dow?

- Ce este teoria Dow și cum funcționează? Cele șase postulate fundamentale

- Tendințele de pe piață se schimbă în trei moduri.

- Termenul "tendințe" cuprinde trei faze.

- Trioul inițial de etape este denumit în mod obișnuit tendințe.

- Indicii ar trebui să confirme tendințele

- Volumul ar trebui să reflecte evoluțiile actuale.

- Volumul de tranzacționare este un aspect semnificativ al tranzacționării criptomonedelor

- Tendințe primare și secundare pe piețele de criptomonede: Cum se aplică teoria Dow

- Cum să aplicăm teoria Dow la cripto-tendințe: Acumularea și distribuția

- Punctele slabe ale teoriei Dow și cum să le depășim

- Esența teoriei Dow

⚡️ Ce este teoria Dow Jones?

Care este definiția teoriei Dow? Teoria Dow este o teorie de piață care afirmă că o piață este în creștere dacă una dintre mediile sale (cum ar fi cea industrială sau cea a transporturilor) depășește un maxim major anterior și este urmată de o creștere similară a unei alte medii.

⚡️ Cum recunoști un breakout fals?

Atunci când prețul unei acțiuni atinge o înălțime fără precedent, se numește breakout. De exemplu, dacă costul crește peste 100 de dolari, înseamnă că a avut loc o creștere reușită a prețurilor și, prin urmare, este considerat un semn pozitiv. Pe de altă parte, atunci când se produc breakout-uri false – când, în ciuda depășirii inițiale a pragului de 100 de dolari – impulsul său slăbește cu timpul, ducând astfel la deprecierea valorii: era nevoie de mai multe cumpărături, dar nu au fost primite dintr-un motiv sau altul.

⚡️ Câte principii conține teoria Dow?

Bazându-se pe șase principii cheie, Teoria Dow oferă investitorilor o resursă neprețuită pentru a obține o mai bună înțelegere a tendințelor pieței.

⚡️ Cât de precisă este teoria Dow?

Dacă nu sunteți convins de acuratețea Teoriei Dow, Bley a demonstrat că, de la înființarea sa în 1953, a depășit în medie cu 0,42% o abordare de tip „buy-and-hold”, obținând o îmbunătățire anuală de 11,22% pe parcursul a peste o sută de ani.

Teoria Dow în analiza tehnică se bazează pe scrierile lui Charles Henry Dow despre teoria pieței. The Wall Street Journal a fost fondat și editat de Dow și co-fondator al celui mai extins indice bursier din lume, Dow Jones & Company.

Deși a pornit ca o ipoteză, teoria Dow nu a fost concepută ca atare; mai degrabă, alți autori i-au compilat gândurile și i-au precizat opiniile în teoria Dow după moartea sa. Acum, una dintre cele mai de bază idei de analiză tehnică, care este utilizată pe piețele financiare, în special pe piața criptomonedelor, este teoria Dow.

Acest eseu analizează teoria lui Dow și diferitele faze ale pieței bazate pe cercetările lui Dow. În plus, vom discuta câteva metode practice de citire a graficelor inspirate de teoria lui Dow, care pot ajuta investitorii în tranzacționarea oricărui activ de criptomonedă.

Ce este mai exact Teoria Dow?

Cea mai populară și de bază formă de analiză tehnică pentru tranzacționarea oricăror active financiare și mărfuri pe piața liberă este teoria Dow. Charles Dow și-a dezvoltat ideile într-o serie de articole pentru The Wall Street Journal, pe care l-a fondat în 1889.

Dow Jones & Company, care a fost fondată de trei jurnaliști financiari proeminenți în 1882 – Dow, Edward Jones și Charles Bergstresser – a rămas până în prezent o publicație de știri financiare de top. Principalul obiectiv al ziarului a fost acela de a oferi o analiză imparțială a pieței. În plus, Dow și colegii săi reporteri au dorit să stabilească o medie de tranzacționare pentru anumite acțiuni din domeniul transporturilor, astfel a fost creată Media Industrială Dow Jones (DJIA).

În comparație, indicele Dow Jones Transportation Index a fost lansat abia în 1884 și de atunci a fost utilizat ca punct de referință pentru piețele financiare. În plus, analiștii examinează adesea corelația și capacitatea ambilor indici de a prezice tendințele pieței.

În 1896, Dow Jones & Co. a revoluționat piața bursieră prin introducerea primei medii a acțiunilor industriale: Dow Jones Industrial Average (DJIA). Până în prezent, acest indice a devenit un simbol de încredere la nivel mondial și o măsură exactă a condițiilor financiare din SUA. Doar trei ani mai târziu, în 1889, trei jurnaliști și-au asumat responsabilitatea de a crea „O scrisoare de după-amiază pentru clienți”, care s-a transformat în cele din urmă într-una dintre cele mai influente publicații de astăzi: The Wall Street Journal.

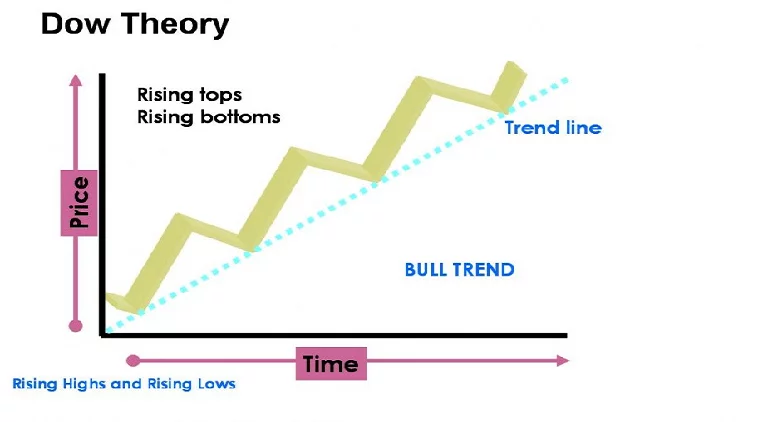

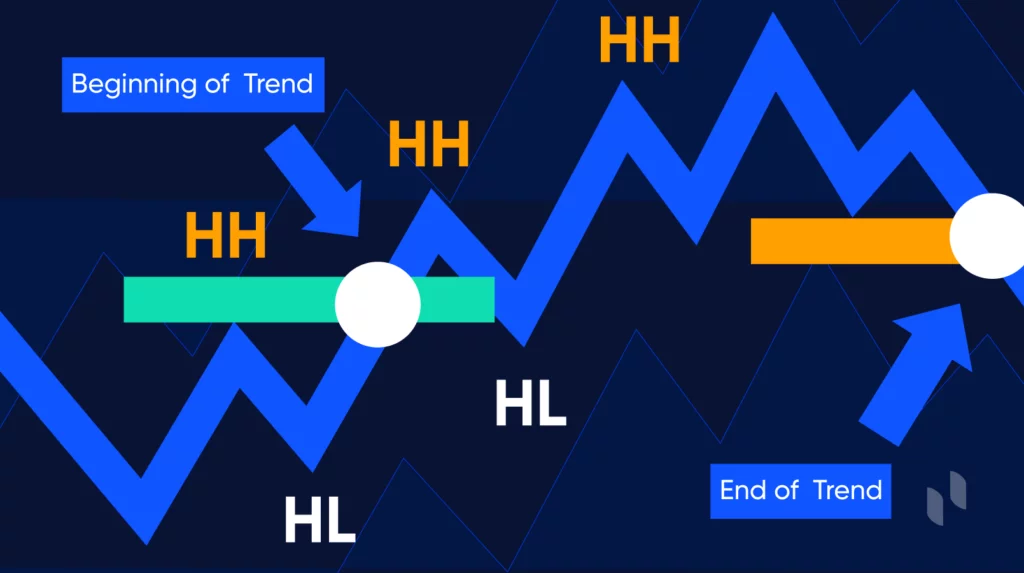

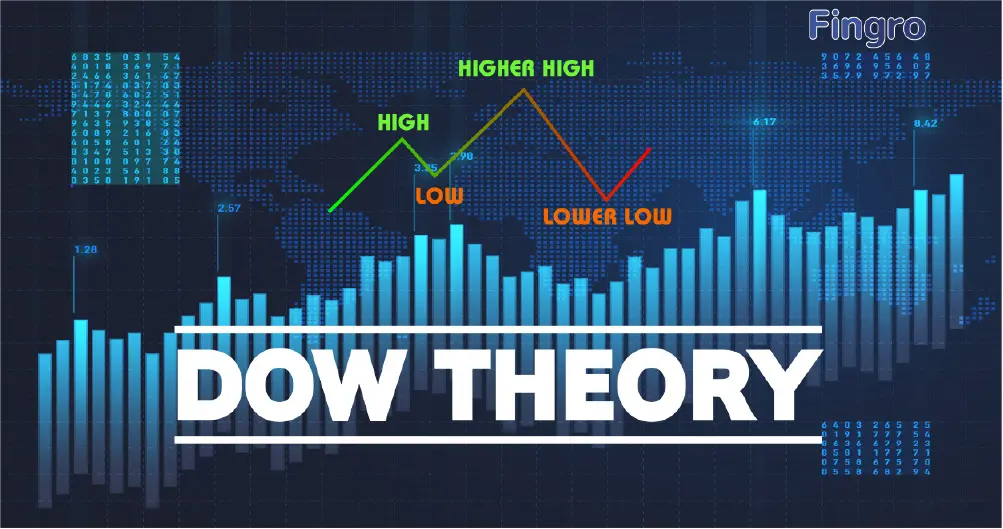

Teoria Dow prezice direcția unei tendințe prin analiza mișcărilor indicilor DJIA și DJTA. Tendința este caracterizată ca fiind crescătoare dacă cei doi indici se mișcă în aceeași direcție, stabilind o succesiune de maxime scăzute mai mari urmate de noi vârfuri.

În schimb, teoria Dow afirmă că o piață se află într-o tendință descendentă dacă una dintre mediile sale se situează sub un minim important anterior, urmată de o scădere similară a altor medii.

Cu o istorie îndelungată de aproape o sută de ani, principiul Dow pe care îl observăm astăzi a fost perfecționat de către comercianți de-a lungul timpului. Această doctrină este încă aplicabilă în timpurile moderne atunci când tranzacționăm criptomonede și activele derivate ale acestora.

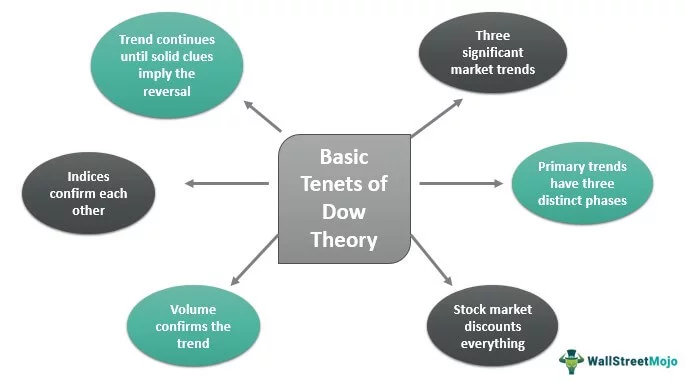

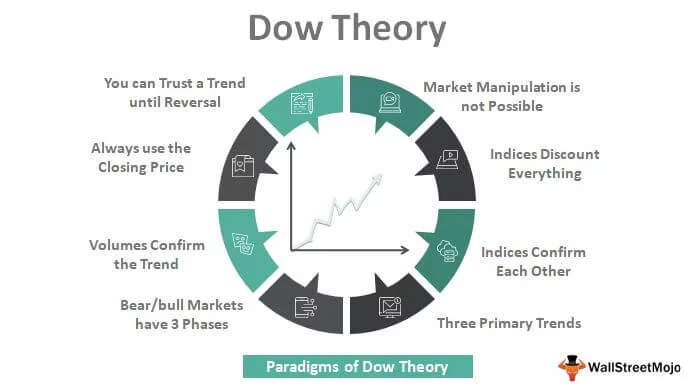

Ce este teoria Dow și cum funcționează? Cele șase postulate fundamentale

Teoria Dow este un set de linii directoare pentru comercianți, care îi instruiește cum să construiască piața. Aceste șase principii de bază ale Dow Jones Industrial Average pot ajuta investitorii să ia decizii de tranzacționare mai precise atât pe piețele de creștere, cât și pe cele de scădere.

Tendințele de pe piață se schimbă în trei moduri.

Pe baza duratei lor, Dow împarte tendințele pieței în trei categorii.

- Începutul unei tendințe care poate dura unul, doi sau mai mulți ani este cunoscut sub numele de tendință primară.

- Tendință secundară: Parte a tendinței primare, dar care se mișcă în direcția opusă. Această tendință poate dura între trei săptămâni și trei luni.

- Un swing scurt este o mișcare de preț cu o durată mai mică de trei săptămâni.

Un grafic zilnic al BTC/USDT arată o tendință de creștere, așa cum se vede în graficul de mai sus. O corecție descendentă este observată ca o tendință secundară în cadrul tendinței principale.

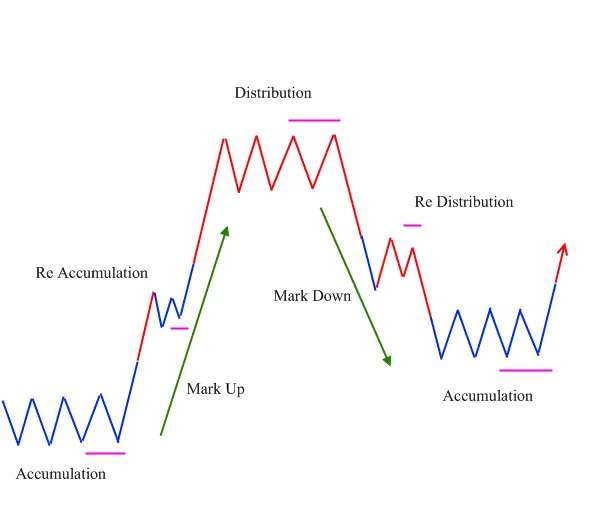

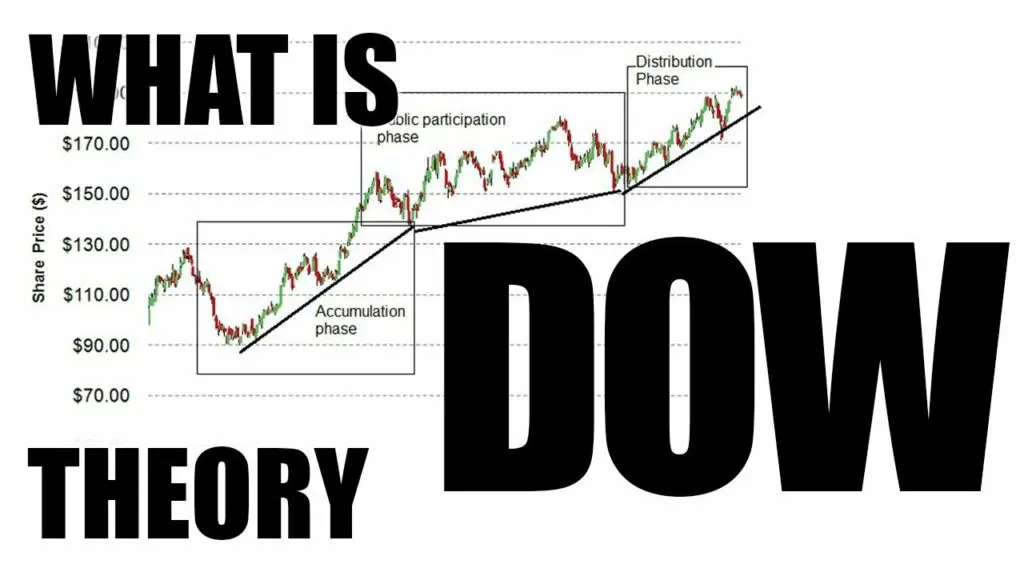

Iată care sunt fazele principale ale acestei tendințe:

- Acumularea: atunci când există un sentiment de scădere, valoarea activului tinde să scadă în timpul etapei de acumulare. Investitorii inteligenți își investesc treptat banii pentru a achiziționa activul în această perioadă. În consecință, prețurile încep să crească încetul cu încetul.

- După ce se stabilește o tendință, publicul se implică și începe să o urmeze. Din nefericire, persoanele nou-venite vor genera probabil un nivel de venit diferit față de cele care abia încep.

- Faza de distribuire este momentul în care un trader înțelege pentru prima dată că tendința este slăbită și că este timpul să vândă. Drept urmare, odată ce își încheie poziția, piața se va întoarce în mod inevitabil.

Trioul inițial de etape este denumit în mod obișnuit tendințe.

Conform ipotezei pieței eficiente (Efficient Market Hypothesis – EMH), evaluările activelor existente sunt actualizate în mod constant și reflectă cu exactitate toate informațiile publice accesibile. Acest lucru înseamnă că, indiferent dacă cineva se uită sau nu la datele de piață, orice știre relevantă va modela tendințele viitoare pentru acest activ. Prin urmare, evaluarea succesului sau eșecului său potențial implică atât o analiză proactivă, cât și una reactivă, în conformitate cu Teoria Dow.

Teoria Dow are două ramuri: clasică și modernă.

Pe o piață eficientă, prețul unui cripto-activ va reacționa imediat la o știre importantă, demonstrând influența acesteia asupra sentimentului pieței.

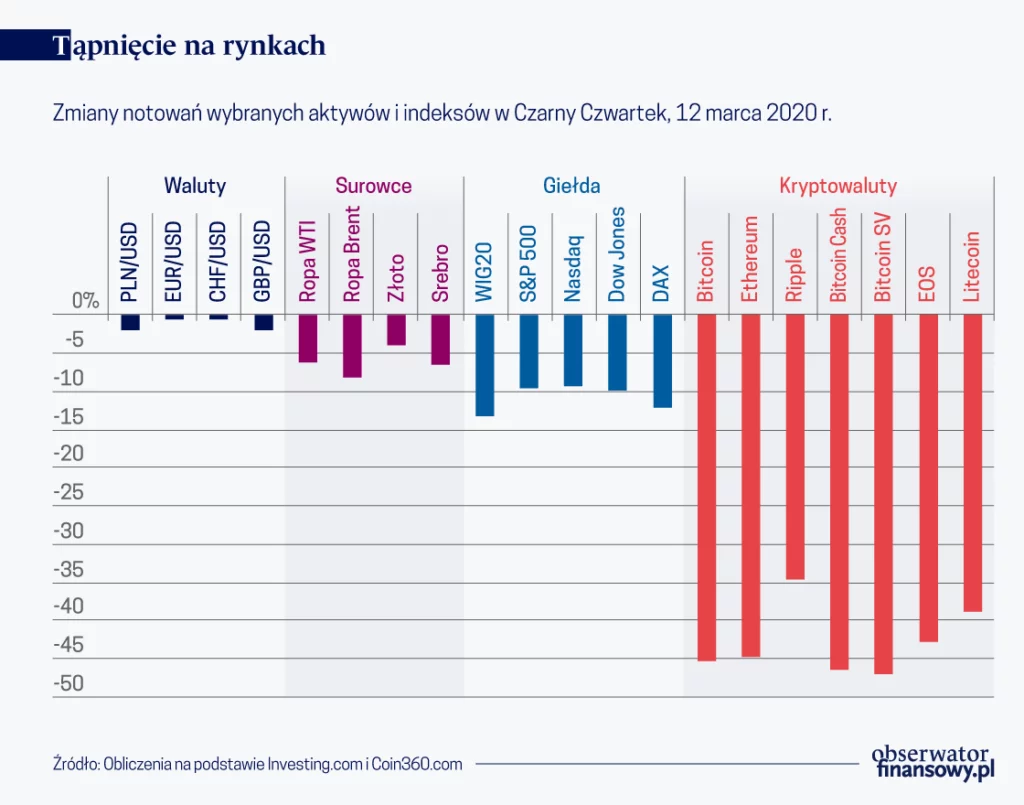

La mijlocul lunii octombrie, piața bursieră a cunoscut un nadir remarcabil care a provocat neliniște în rândul investitorilor.

Indicii ar trebui să confirme tendințele

Principiul corespondenței prevede că indicii medii Dow pentru industrie și transport ar trebui să fie sincronizați.

Această idee se bazează pe convingerea că indicii derivați din producția și vânzarea de produse sunt legați. Transportul trebuie, de exemplu, să transporte bunurile fabricate din depozite pentru a-și atinge scopul. Prin urmare, dacă stocurile de transport scad, în consecință, vor scădea și stocurile industriale.

În mod ideal, indicii industriali și de transport ar trebui să se miște în tandem pentru a arăta că optimismul pieței este constant. O divergență apare atunci când unul dintre indici crește în timp ce celălalt scade, indicând un posibil precursor al unei inversări a tendinței actuale a pieței.

Pe de altă parte, în ultimii ani, întreprinderile nu au folosit încă calea ferată pentru a transporta produse. În schimb, acestea utilizează transportul aerian, maritim și alte metode. Chiar și firmele de tehnologie precum Microsoft, Apple și Google nu au nevoie de astfel de livrări. Investitorii pot utiliza indici alternativi precum S&P 500 sau FTSE 100 pentru a prognoza teoria Dow de pe piață.

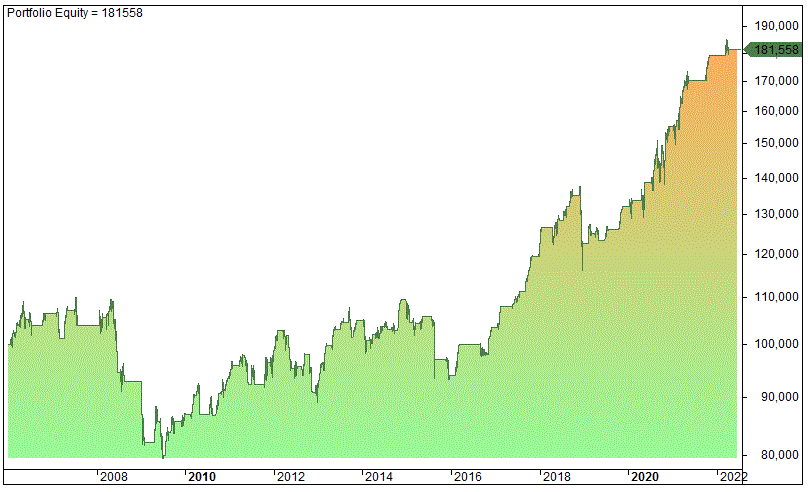

DJIA și S&P 500 prezintă o relație pozitivă puternică în acest grafic, deoarece ambii indici se mișcă în sus în tandem. Acest lucru ilustrează faptul că există o legătură puternică între ele.

Volumul ar trebui să reflecte evoluțiile actuale.

Atunci când prețurile cresc, este esențial să se ia în considerare volumul de tranzacționare ca un ghid. Un volum ridicat indică faptul că mai multe persoane investesc în această tendință, ceea ce îi sporește rezistența. Atunci când are loc o inversare neașteptată a direcției prețurilor, ar trebui să puteți observa o scădere a activității de tranzacționare începând de la început.

Pe de altă parte, un volum scăzut împotriva tendinței primare indică o participare mai mică pe piață și o șansă mai mică de tranzacționare.

Volumul de tranzacționare este un aspect semnificativ al tranzacționării criptomonedelor

Dow pornește de la ipoteza că tendința de bază va continua până când va avea loc un eveniment important, care va inversa sentimentul pieței în altă direcție. Cu toate acestea, ar trebui să aveți întotdeauna încredere în tendința principală în timpul unor potențiale inversări pe termen scurt.

Chiar dacă există o vânzare de 30-50%, prețul de pe graficul zilnic al BTC/USDT crește într-o tendință ascendentă solidă, așa cum se vede în imaginea de mai sus.

Acest lucru oferă o dovadă suplimentară a ideii de a lua o tranzacție lungă în tendința principală și de a ignora orice potențial de a lua o poziție împotriva acesteia.

Tendințe primare și secundare pe piețele de criptomonede: Cum se aplică teoria Dow

Teoria Dow se bazează pe idei vechi de un secol. Din acest motiv, numeroși investitori rămân sceptici cu privire la eficacitatea acesteia pe piețele financiare actuale, în special în ceea ce privește criptomonedele.

Piețele financiare din zilele noastre sunt dominate de algoritmi de tranzacționare de înaltă frecvență, dar mintea umană păstrează încă o bază logică pentru crearea pieței. Prin urmare, gândirea lui Dow poate fi utilizată în continuare pe piețele de criptomonede; cu toate acestea, investitorii ar trebui să o adopte în mod diferit.

Pe piața actuală, în care acțiunile tehnologice au înlocuit DJTA în NASDAQ 100, conceptul de citire a unei tendințe mai mari nu mai este aplicabil. Așadar, nu putem utiliza DJTA împreună cu DJIA, dar noțiunea de interpretare a unei tendințe mai mari a pieței rămâne valabilă.

Să aplicăm teoria Dow pe piața criptomonedelor pentru a descoperi o tendință profitabilă a prețurilor.

Primul pas este ca investitorii să găsească o tendință semnificativă. Găsirea unei tendințe importante pe piața criptomonedelor nu este dificilă. Acest lucru se datorează faptului că piața criptomonedelor, atunci când este comparată cu piața valutară tradițională, este destul de tânără, iar majoritatea criptomonedelor mari tind să înceapă cu optimism.

Piața primară în general, după cum arată graficul BTC/USDT de mai jos, este încă optimistă, generând maxime de la început.

Imaginea de mai sus prezintă un grafic zilnic BTC/USDT care arată o tendință primară de creștere și o tendință secundară negativă.

Conform logicii lui Dow, ar trebui să tranzacționăm doar în direcția tendinței primare. În acest exemplu, investitorii ar trebui să aștepte ca tendința secundară să se încheie. De îndată ce prețul se ridică peste maximul de oscilație, tendința secundară bearish se va încheia (așa cum se arată în ilustrația de mai jos).

În cel de-al doilea val, prețul scade în a doua jumătate, înainte de a se recupera rapid după ce depășește cea mai recentă creștere. Ca urmare, prețul crește cu un impuls de creștere impulsivă.

Cum să aplicăm teoria Dow la cripto-tendințe: Acumularea și distribuția

Investitorii ar trebui să ia în considerare fazele de acumulare și de distribuție ale mișcării prețului unei acțiuni, utilizând datele de asistență privind volumul pentru a obține o intrare mai precisă în tranzacționare.

Pe graficul BTC/USDT pe o zi, o intrare de cumpărare este marcată de următoarele confirmări:

- În cea mai mare parte a timpului, tendința prețurilor este ascendentă.

- Faza de distribuire s-a încheiat, iar perioada de acumulare a început.

- În zona de acumulare, tendința secundară este descendentă și a atins recent un nou maxim de fluctuație.

- Cumpărătorii au susținut prețul.

Punctele slabe ale teoriei Dow și cum să le depășim

Pentru a prognoza mișcarea prețurilor, teoria Dow are nevoie de cel puțin doi ani de date. În mod obișnuit, este dificil să se obțină date de încredere cu un istoric mai mare de doi ani pe piețele de criptomonede. În plus, chiar dacă descoperim astfel de date, fiabilitatea lor este discutabilă, deoarece piețele de criptomonede au un grad ridicat de volatilitate.

Un alt considerent este faptul că este dificil să se determine fiabilitatea pe termen lung a tendinței actuale a pieței. Ipoteza lui Dow susține că o creștere poate continua în ciuda apropierii de un minim de oscilație. În mod similar, o scădere este considerată activă dacă prețul se află la maximul de oscilație pe termen scurt. În timp, este fezabil să se adere la teoria lui Dow dacă doar un nivel mai ridicat de

Nivelurile de suport și de rezistență sunt considerate de obicei vitale de către investitori: taurii încep să cumpere ordine de cumpărare de la suport, iar urșii de la rezistență. Cu toate acestea, atunci când un nivel de suport sau de rezistență este depășit, poziția se inversează: suportul devine rezistență și viceversa în teoria lui Dow. Atunci când un nivel de oscilație pe termen scurt este depășit în teoria Dow, nivelurile de suport/rezistență își schimbă

Din acest motiv, investitorii trebuie să își completeze graficele cu alte componente pentru a îmbunătăți șansele de tranzacționare. Dacă folosiți instrumente precum media mobilă, MACD, oscilatorul stochastic sau chiar VWAP pentru o tranzacționare mai eficientă, teoria Dow este încă aplicabilă și eficientă. Prețul se va mișca probabil în acea direcție dacă diverși indicatori indică aceeași tendință.

Esența teoriei Dow

Aceste informații vă vor ajuta să înțelegeți Teoria Dow și relația acesteia cu piața criptomonedelor. Atunci când se utilizează Teoria Dow pentru swing trading sau tranzacționare pe parcursul zilei pe piețele de criptomonede, principalul risc este reprezentat de indicii corelați. Piața criptomonedelor este încă relativ tânără și utilizează tehnologia blockchain pentru a urmări cererea și oferta pură.

Investitorii pot acum să evite intermediarii și să își transmită fondurile direct la o adresă de portofel pe care o preferă. Aceasta este o idee nouă care face dificilă compararea mai multor indici. Pe de altă parte, investitorii pot combina acțiunea prețurilor unor active similare, cum ar fi Bitcoin și Etherium, pentru a determina sentimentul actual al pieței.

În ciuda unei înțelegeri a teoriei Dow, comercianții de criptomonede trebuie să acorde prioritate stabilirii unei strategii de tranzacționare fiabile. Piața criptografică rămâne foarte volatilă și nu este încă pe deplin conformă cu standardele de reglementare – astfel, investitorii ar trebui să acționeze cu atenție chiar și atunci când utilizează abordări solide de gestionare a banilor.