Ratele de finanțare: Ce le determină și cum să le ajustezi pentru un profit mai mare

Cuprins

- Ce factori influențează rata de finanțare?

- Starea de spirit a pieței joacă un rol important

- O comparație alăturată a ratelor istorice de finanțare pe platformele de instrumente derivate pe criptomonede

- Cum se utilizează pârghia

- Binance Futures Trading pentru începători: Un ghid complet pentru începători

- Care este diferența dintre marcarea la prețul pieței și prețul anterior?

- Ce tipuri de comenzi sunt disponibile și când ar trebui să le folosiți?

- În câmpul Stop Market, puteți crea un ordin de piață Take Profit.

- Ce este arbitrajul? - O strategie de profit cu risc scăzut folosind rata de finanțare

⚡️ Care este rata de finanțare viitoare?

Ratele de finanțare criptografică sunt plăți efectuate în mod regulat între indivizi pe piața contractelor futures perpetue. Deoarece contractele futures pe durată nedeterminată nu expiră niciodată, prețul la vedere și prețul contractului pe durată nedeterminată pot să difere. ratele fondurilor mutuale ratele dobânzilor ajută la sincronizarea acestor prețuri. Cei care sunt în poziție lungă vor plăti celor în poziție scurtă suma de finanțare dacă rata de finanțare este pozitivă.

⚡️ Ce este o rată de finanțare cu durată nedeterminată?

Prețul unui contract futures deschis este apropiat de valoarea unui indice, deoarece ratele de finanțare reduc diferența dintre ele. Acesta se apropie de prețurile la vedere și acoperă o parte din pierderile cauzate de perpetuitate. Ratele de finanțare sunt utilizate de toate bursele de instrumente derivate pe criptomonede pentru contractele perpetue, procentele fiind unitatea obișnuită.

⚡️ Ce este finanțarea FTX?

Din punctul de vedere al unui broker, finanțarea reprezintă numerar care a fost investit pentru a deschide și închide o tranzacție. Plățile între poziții lungi și scurte pe contracte futures perpetue se efectuează în fiecare oră sub forma tranzacțiilor de finanțare FTX. Dacă aveți o poziție lungă și TFX Funding a fost pozitivă, va trebui să plătiți această proporție din mărimea poziției dvs.

⚡️ Este rata de finanțare un indicator al dobânzilor?

Rata de finanțare este o îmbinare armonioasă a doi factori determinanți: rata dobânzii și indicele de primă. Rata dobânzii, care este prezentată în general sub formă de procent, constă în suma pe care o veți plăti creditorului dumneavoastră. Alternativ, investitorii pot alege să își securizeze investiția plătind o taxă suplimentară denumită indice de primă.

⚡️ Este comerțul la vedere halal?

Pe de altă parte, tranzacționarea la vedere presupune ca clientul să cumpere și să își plaseze bitcoin-ul în portofelul său. Aceștia au capacitatea de a schimba, cumpăra și vinde monede la valoarea de piață de astăzi. Potrivit anumitor teologi, acesta este singurul tip de tranzacționare de criptograme care este permis.

Rata de finanțare este comisionul perceput pentru long sau plătit de short pentru fiecare perioadă de opt ore. Acesta este stabilit între cumpărător și vânzător, astfel încât prețul contractului să nu se abată prea mult de la prețul indicelui, care urmărește prețurile la vedere ale activelor suport. Contractele deschise de pe majoritatea burselor de instrumente financiare derivate pe criptomonede utilizează rate de finanțare bazate pe procente, deoarece încurajează o presiune echilibrată de cumpărare și vânzare.

Ratele ridicate de finanțare sunt adesea considerate un semn negativ de către comercianți, dar această corelație poate să nu fie exactă. În realitate, în timpul perioadelor de creștere a pieței (piețe bull), ratele de finanțare mai mari tind să apară în paralel cu creșterea prețurilor.

Rata de finanțare a Bybit este influențată de activitatea de pe piață și poate oferi o perspectivă asupra comportamentului traderului. Este, de asemenea, unul dintre factorii cheie de stabilire a prețurilor care creează discrepanțe între bursele de criptomonede care folosesc modele diferite.

Opțiunea de a tranzacționa mai frecvent cu perioade de deținere mai scurte.

Ce factori influențează rata de finanțare?

Atât rata dobânzii, cât și prima sunt componente ale ratei de finanțare.

Rata dobânzii la Binance Futures este fixă la 0,03% pe zi (0,01% pe interval de finanțare), cu excepția unor contracte precum BNB USDT și BNB USD, care au o rată a dobânzii glisantă de 0%. Între timp, prima variază în funcție de diferența de preț dintre contractul perpetuu și prețul de evaluare la prețul pieței.

Pe piețele foarte neregulate, prețul de piață și cel al unui contract perpetuu pot fi diferite. În astfel de circumstanțe, prima crește sau scade în consecință.

O primă ridicată înseamnă o diferență mare. O diferență mică între cele două prețuri este indicată de o primă mică.

Atunci când rata de finanțare este pozitivă, prețul contractului perpetuu este mai mare decât prețul de evaluare la prețul pieței, astfel încât comercianții cu poziții lungi trebuie să plătească pentru pozițiile scurte. O rată de finanțare negativă indică faptul că prețul contractului pe termen nelimitat este mai mic decât prețul la prețul pieței, ceea ce înseamnă că pozițiile scurte costă pozițiile lungi.

Starea de spirit a pieței joacă un rol important

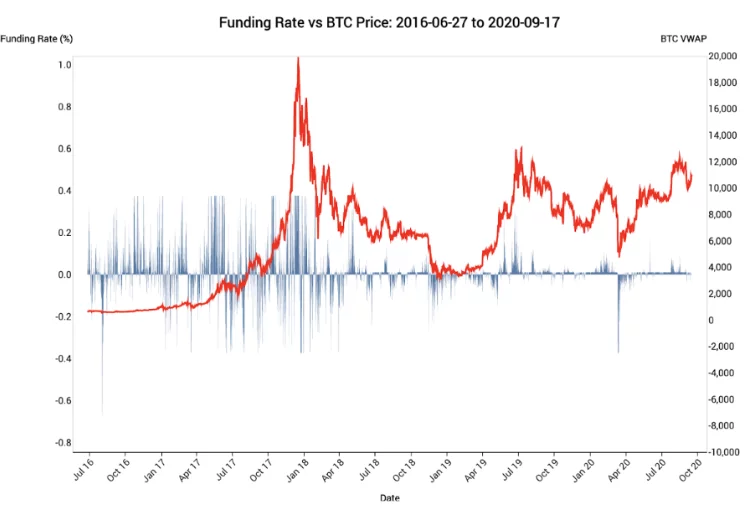

Din punct de vedere istoric, ratele de finanțare a criptomonedelor au fost legate în mod inextricabil de tendința generală a activului suport. Relația nu este de tip cauză-efect; în schimb, este una de corelație. Pe parcursul celor 30 de zile, a existat o corelație directă între ratele de finanțare și prețurile la vedere ale BTC, după cum urmează:

Graficul 1 arată că, pe măsură ce prețurile Bitcoin au crescut, ratele de finanțare au crescut substanțial de la începutul anului. Traderii au profitat de rata de finanțare mai mare pentru a deschide contracte deschise pe termen lung, menținând prețurile în sincronizare cu bursele spot.

O comparație alăturată a ratelor istorice de finanțare pe platformele de instrumente derivate pe criptomonede

Contractele deschise sunt acum accesibile pe șapte dintre cele mai renumite platforme de tranzacționare, iar comercianții le acordă prioritate celor cu rate de finanțare scăzute, deoarece acestea pot avea un impact major asupra câștigurilor sau pierderilor. Pentru a vă oferi o perspectivă mai bună în această privință, iată o prezentare generală a ratelor de finanțare a contractelor futures pe bitcoin între bursele de top.

În general, bursele de top au oferit o finanțare medie de 0,015%. Aceste rate sunt influențate de schimbările de preț ale activului suport.

Potrivit Skew, ratele istorice de finanțare pentru Binance Futures sunt mai mici decât ratele medii de pe piață, cu o medie de 0,0094%. De exemplu, în timp ce alte platforme pot percepe cu zece până la 20 la sută mai mult pentru aceeași poziție, un trader plătește doar 9,4 dolari pentru o poziție de 100.000 de dolari pe Binance Futures.

CE ESTE INDICELE FRICII ȘI AL LĂCOMIEI?CE FACTORI AFECTEAZĂ COMPORTAMENTUL PREȚULUI ACTIVELOR? ANALIZA SENTIMENTULUI CRIPTOGRAFIC

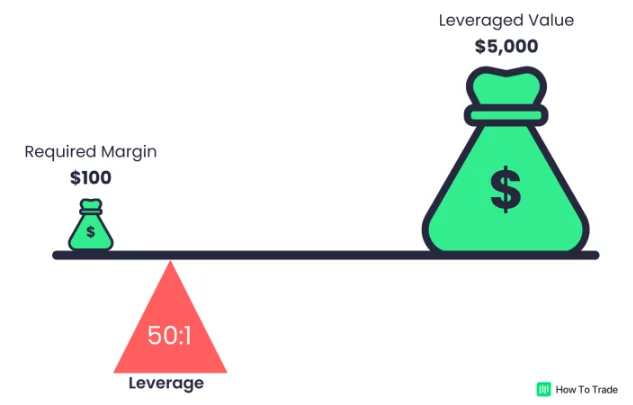

Cum se utilizează pârghia

Binance Futures vă permite să ajustați manual efectul de levier pentru fiecare contract. Pentru a selecta un contract, mergeți în colțul din stânga sus al paginii și treceți cu mouse-ul peste cel curent (în mod implicit, BTCUSDT).

Pentru a vă modifica efectul de levier, mergeți în zona de introducere a ordinelor și modificați valoarea curentă a efectului de levier (implicit, 20x). Reglați cursorul sau introduceți o cifră folosind tastatura pentru a ajusta efectul de levier, apoi „Confirm”.

Binance Futures Trading pentru începători: Un ghid complet pentru începători

Rețineți că, dacă aveți o poziție de dimensiuni mari, veți fi mai puțin puternic. Opusul este de asemenea adevărat – cu cât dimensiunea poziției este mai mică, cu atât veți fi mai puternic.

Este important de luat în considerare faptul că utilizarea unui efect de levier mai mare atrage după sine un risc mai mare de a fi lichidat. Traderii care sunt la început de drum ar trebui să cântărească cu atenție valoarea efectului de levier pe care îl folosesc.

Care este diferența dintre marcarea la prețul pieței și prețul anterior?

Ultimul preț al Binance Futures și prețul de piață sunt utilizate pentru a evita vârfurile și lichidările inutile în perioadele de volatilitate ridicată.

„Ultimul preț” înseamnă pur și simplu cea mai recentă tranzacție în ceea ce privește prețurile. Cu alte cuvinte, este folosit pentru a calcula PnL (profit și pierdere) realizat.

Prețul la prețul pieței este menit să prevină manipularea pieței. Acesta se calculează luând un coș de prețuri de la mai multe burse la vedere și combinându-l cu datele de finanțare. Prețul la prețul pieței este utilizat pentru a calcula prețurile de lichidare și PnL nerealizat.

Atunci când specificați un tip de ordin care utilizează un preț de oprire ca declanșator, puteți selecta dacă doriți să folosiți ultimul preț sau prețul de evaluare la piață ca declanșator. Pentru a face această modificare, mergeți la meniul derulant „Trigger” din partea de jos a zonei de introducere a ordinului și alegeți prețul preferat.

Ce tipuri de comenzi sunt disponibile și când ar trebui să le folosiți?

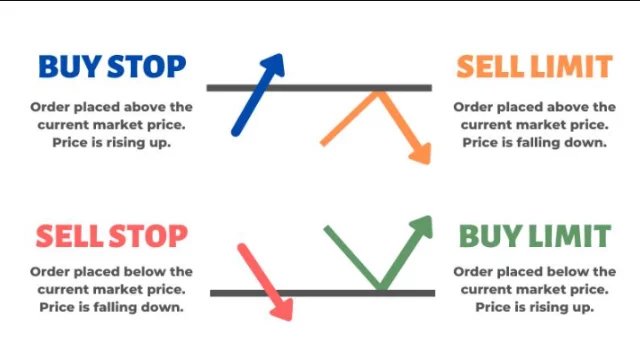

Binance Futures permite traderilor să plaseze diverse ordine, fiecare dintre acestea necesitând o strategie de execuție specifică. Pe Binance Futures pot fi utilizate mai multe tipuri de ordine:

- Un ordin la limită este un ordin de piață care are un preț limită specificat. Atunci când plasați un ordin cu limită, tranzacția va fi efectuată dacă valoarea de piață atinge (sau depășește) prețul dumneavoastră limită. Prin urmare, puteți valorifica ordinele la limită pentru a achiziționa articole la un cost mai accesibil sau pentru a le vinde la o rată superioară în comparație cu prețurile curente de pe piață.

- Ordin de piață Un ordin de piață este un ordin de cumpărare sau de vânzare la cel mai bun preț curent disponibil. Acesta este executat împotriva unor ordine la limită care au fost plasate anterior în registrul de ordine. Atunci când plasați un ordin de piață, plătiți un comision în calitate de market-sticker.

- Un ordin la limită este un ordin de piață care are un preț limită specificat. Atunci când plasați un ordin cu limită, tranzacția va fi efectuată dacă valoarea de piață atinge (sau depășește) prețul dumneavoastră limită.

- Ordin de piață Un ordin de piață este un ordin de cumpărare sau de vânzare la cel mai bun preț curent disponibil. Acesta este executat împotriva unor ordine limitate care au fost plasate anterior în registrul de ordine. Atunci când plasați un ordin de piață, plătiți un comision ca un autocolant de piață.

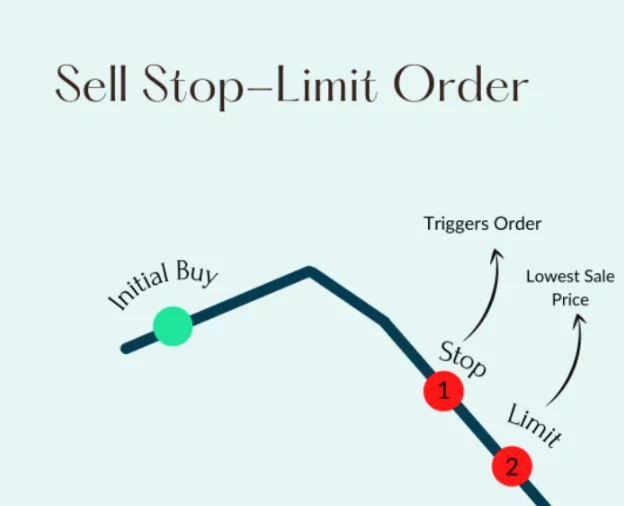

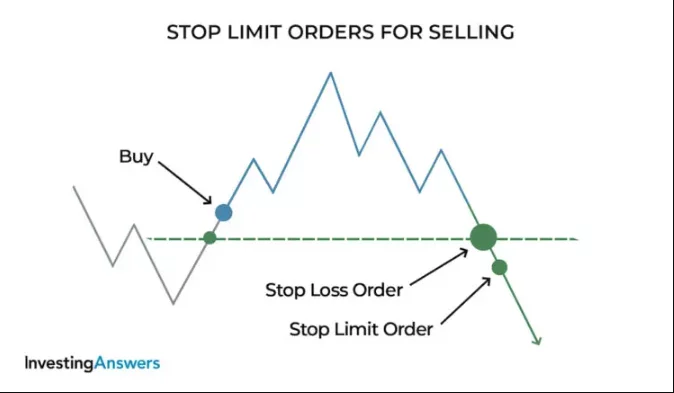

- Cea mai simplă abordare pentru a înțelege un ordin stop-limită este de a-l împărți în două categorii: un preț stop și un preț limită. Prețul stop este prețul la care este activat ordinul limită, în timp ce prețul limită este costul de achiziție al ordinului limită activat. Prin urmare, de îndată ce prețul stop a fost atins, ordinul dvs. de limită va fi plasat la prețul limită (sau mai bun).

- Deși prețul stop și prețul limită sunt uneori identice, acest lucru nu este obligatoriu. Ar fi mai sigur să setați prețul de oprire (prețul de declanșare) puțin peste prețul limită pentru ordinele de vânzare sau puțin sub prețul limită pentru ordinele de cumpărare. Acest lucru crește șansele ca ordinul dvs. la limită să fie executat atunci când prețul stop este atins.

- Un ordin limită de preluare a profitului poate fi un instrument util pentru gestionarea riscului și asigurarea profiturilor la anumite niveluri de preț. De asemenea, poate fi utilizat împreună cu alte tipuri de ordine, cum ar fi ordinele stop-limită, pentru a vă gestiona mai bine pozițiile.

Un ordin stop de piață este un tip specific de ordin stop la limită care se activează atunci când este atins prețul de oprire. În comparație cu un ordin stop limită, acesta funcționează în același mod. Cu toate acestea, mai degrabă decât să oprească tranzacționarea la suma specificată, ca în cazul unui ordin stop limit obișnuit, odată ce cantitatea de oprire a fost atinsă (prin compararea prețurilor pentru cantități comparabile), ordinul stop market devine un ordin de piață.

- Un ordin Take Profit pe piață funcționează în mod similar cu un ordin Take Profit la limită, în sensul că se activează atunci când prețul stop este atins. Cu toate acestea, atunci când prețul stop este atins, în loc să fie executat, ordinul de piață este activat.

- Dacă sunteți familiarizat cu ordinele stop-limită, atunci un ordin limită Take Profit va avea sens pentru dumneavoastră, deoarece acestea au același preț de declanșare și preț limită. Principala diferență între cele două este că un ordin limită Take Profit poate fi utilizat doar pentru a închide o poziție, în timp ce un ordin limită Stop poate fi utilizat pentru a deschide sau închide poziții.

- Un ordin limită de preluare a profitului poate fi un instrument util pentru gestionarea riscului și asigurarea profiturilor la anumite niveluri de preț. De asemenea, poate fi utilizat împreună cu alte tipuri de ordine, cum ar fi ordinele stop-limită, pentru a vă gestiona mai bine pozițiile.

În câmpul Stop Market, puteți crea un ordin de piață Take Profit.

Un ordin de trailing stop vă ajută să gestionați câștigurile potențiale și să minimizați pierderile potențiale pe pozițiile deschise. Atunci când prețul unei poziții lungi crește, crește și ordinul de trailing stop. Cu toate acestea, dacă prețul scade, trailing stop-ul se oprește. Plasați un ordin de vânzare atunci când prețul se mișcă un anumit procent în oricare dintre direcții, în funcție de faptul că poziția dvs. face parte din pariul lung sau scurt.

Pentru o poziție lungă, trebuie să aveți un stop loss; cu toate acestea, exact opusul este valabil pentru pozițiile scurte. Un trailing stop este activat dacă piața începe să crească și urmează în congruență cu cât de mult se mișcă în sus sau în jos prețul unui activ. Dacă există fluctuații mai mari decât ceea ce a fost prestabilit, atunci va fi plasat un ordin de cumpărare automat.

Prin setarea unui „preț de declanșare”, puteți activa funcția de trailing stop – dacă nu este furnizat niciun cost de activare, se va reveni fie la cea mai recentă tranzacție, fie la valoarea de piață. Puteți specifica ce opțiune de preț ar trebui să fie utilizată ca preț de declanșare în partea de jos a zonei de introducere a ordinului.

Stop-ul de urmărire va „urmări” prețul cu un procent egal cu rata de rechemare, dacă folosiți un algoritm. Prin urmare, dacă setați rata de rechemare la 1%, trailing stop-ul va continua să urmărească prețul de la o distanță de 1% după ce tranzacția dvs. merge în favoarea dvs. Dacă prețurile se deplasează cu mai mult de 1% în cealaltă direcție, ordinul nu va fi executat.

Cum îmi găsesc fraza de semințe?

Atunci când trimiteți un ordin trailing stop, trebuie să furnizați un preț de activare. Acesta este prețul la care ordinul dvs. va deveni activ și va începe să urmărească piața. Dacă nu furnizați un preț de activare, acesta va fi implicit la cea mai recentă tranzacție sau la cea mai recentă valoare de evaluare la piață.

În câmpul „Trailing Stop” puteți alege prețul la care ordinul dvs. ar trebui să fie declanșat. Dacă nu furnizați un preț de activare, acesta va fi implicit la cea mai recentă tranzacție sau la valoarea de evaluare la piață.

Cu ajutorul strategiei de evaluare la prețul pieței, investitorii pot obține o înțelegere exactă a valorii portofoliului lor în orice zi. Acest lucru le permite să acționeze în funcție de condițiile curente ale pieței; dacă ar trebui să cumpere, să vândă sau să păstreze activele. În consecință, este esențial ca deținătorii de portofolii să aibă o înțelegere deplină și o expertiză în utilizarea acestui proces, astfel încât să ia decizii de investiții solide.

7 MODALITĂȚI EFICIENTE DE A FACE BANI CU CRIPTOMONEDELE

Ultimul preț este cel mai recent preț de tranzacție al unui activ. Este posibil să nu reflecte întotdeauna valoarea de piață actuală a unui activ, dar este totuși o informație utilă pentru investitori.

Pentru calcularea ratelor de finanțare se utilizează valorile de evaluare la prețul pieței. O rată de finanțare este un comision pe care o poziție lungă sau scurtă îl plătește (sau îl câștigă) pentru fiecare patru ore în care poziția este deținută. Există două tipuri de rate de finanțare: overnight și intraday. Ratele de finanțare overnight sunt plătite atunci când o poziție este deținută peste noapte, în timp ce ratele de finanțare intraday sunt plătite atunci când o poziție este deținută în timpul orelor obișnuite de tranzacționare. Rata de finanțare este calculată folosind prețurile la prețul pieței și este plătită din (sau în) soldul contului dumneavoastră la fiecare opt ore.

Atunci când costul unui activ este în creștere, ratele de finanțare tind să fie pozitive, în timp ce atunci când acesta este în scădere, aceleași rate sunt negative.

Pentru a determina rata de finanțare pentru o poziție lungă, va trebui să scădeți ultimul preț din valoarea de piață a acesteia. În schimb, atunci când calculați rata de finanțare pentru o poziție scurtă, luați ultimul preț și scădeți-l din valoarea sa la prețul pieței.

Atunci când costul unui activ este în creștere, rata de finanțare este pozitivă; invers, atunci când acesta scade, la fel și rata de finanțare corespunzătoare.

Prin modificarea efectului de pârghie, vă transformați în mod esențial nivelul de risc pe care vi-l puteți asuma. Un efect de levier mai mare vă oferă capacitatea de a vă asuma mai multe riscuri și, în consecință, de a obține profituri mai mari; totuși, acest lucru crește și șansele de a suferi pierderi.

Prețurile criptomonedelor au o mare influență asupra pieței contractelor futures pe termen nelimitat. Pentru a menține prețurile contractelor în concordanță cu indicele, majoritatea burselor de instrumente derivate pe criptomonede utilizează un mecanism de rată de finanțare. Aceste rate sunt influențate de creșterea sau scăderea valorii activelor și sunt controlate de forțele pieței.

Ce este arbitrajul? – O strategie de profit cu risc scăzut folosind rata de finanțare

De asemenea, puteți face bani din finanțare fără a paria într-o anumită direcție. Acest lucru se numește arbitraj de finanțare. Rata de finanțare nu este aceeași pentru toate bursele; de obicei, o bursă are o rată mai mare decât alta. Astfel, de exemplu, dacă împrumutați 400 de dolari de pe Binance și împrumutați o sumă egală pe Bybit, diferența de rată intră în buzunarul dumneavoastră. Nu vă veți pierde investiția din cauza mișcărilor pieței, deoarece poziția pierdută va fi acoperită de cea câștigătoare.

Acestea sunt doar câteva modalități simple prin care puteți începe să folosiți ratele de finanțare în avantajul dumneavoastră. Analiza finanțării poate fi mult mai complicată de atât, dar acest lucru depășește ceea ce discutăm astăzi aici.

Nu uitați, acest articol se bazează doar pe experiența mea personală în tranzacționarea cripto și nu trebuie luat ca un sfat de investiții. Faceți cercetări, distrați-vă și, sperăm, veți face niște bani!